Закон о банках и банковской деятельности. Памятка потребителю при получении кредита в банке Отмена банковской тайны, новости экономики

Если вы работаете с финансовыми учреждениями, постоянно изучаете и вынуждены регулярно брать кредиты или оформлять депозиты для поддержки собственной профессиональной деятельности, вам необходимо знать, какими именно нормативными документами руководствуются такие организации.

Основным для них является закон о банках и банковской деятельности. Давайте же ознакомимся с ним подробно, чтобы вы могли оперировать данным документом не только для более эффективной работы с банками, но и для успешного решения различных спорных вопросов, которые, безусловно, могут возникать при сотрудничестве с подобными финансовыми учреждениями.

Главным документом, который регулирует создание и деятельность банков и других кредитных организаций в РФ, является Федеральный закон о банках и банковской деятельности, его принято сокращенно называть ФЗ о банках.

Подробнее про ФЗ о банках

Нормативный документ состоит из 7 глав и 43 статей, в которых определяются следующие ключевые моменты деятельности кредитных организаций:

Глава I – общие положения и структура банковской деятельности, базовые .

Глава II – порядок регистрации банков, а также лицензирования их деятельности, этапы создания представительств и филиалов. Здесь же рассматриваются вопросы отзыва лицензии и банкротство банка (см. Статьи №20-23).

Глава III – основные положения, касающиеся банковской надежности и стабильности, в том числе вопросы защиты прав вкладчиков, понятие банковской тайны и нормативы деятельности банков, определяемые .

Глава IV – порядок осуществления банковских операций, обслуживание клиентов, межбанковские операции, принципы установления процентных ставок по кредитам и депозитам, комиссий по другим операциям банков.

Глава V – порядок и правила создания банков дочерних организаций и представительств за границей.

Глава VI – порядок обслуживания вкладов физических лиц, в том числе система добровольного и обязательного страхования.

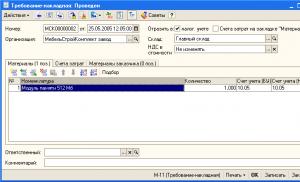

Глава VII – бухгалтерский учет, отчетность и аудиторские проверки в кредитных организациях, в т.ч. нюансы ведения бухгалтерии в банковских группах и холдингах.

Последняя часть документа практически полностью посвящена вопросам ведения бухгалтерии для подобных организаций, также составлению для них подробной отчетности.

Интересна она будет, разумеется, не только для тех, кто сам работает в этой системе или же только планирует начать собственную деятельность на этом поприще, но и для тех, кто обслуживается в организациях подобных уже в качестве клиента.

Последним удастся посредством данного материала прояснить, как осуществляется контроль банков, куда можно обратиться за консультацией, ежели вы подозреваете, что в вашем регионе есть , и как интерпретировать для себя те или иные данные отчетов по деятельности каждого конкретного учреждения, работающего именно в данной сфере.

Другие законы по банковской деятельности в РФ

Кроме ФЗ о банках, кредитные организации, при осуществлении своей деятельности также руководствуются целым рядом других нормативных документов:

- ФЗ №86 «О центральном банке РФ» от 10 июля 2002 года,

- Закон «О национальной платежной системе»,

- Закон «О страховании вкладов»,

- Законы, касающиеся валютного регулирования,

- Закон «О кредитных историях», в котором затрагиваются такие вопросы, как «банки с плохой кредитной историей»,

- Закон «Об ипотеке» или иными словами, о залоге недвижимости,

- Закон о противодействии финансированию терроризма, а также отмыванию доходов и др.

Прочие нормативные документы, касающиеся кредитных организаций

Кроме того, банки в своей деятельности руководствуются следующими нормативными документами:

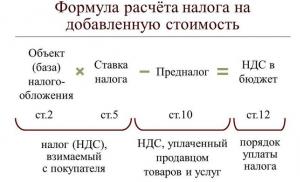

Налоговый кодекс,

Рекомендации и специальные рекомендации ФАТФ (40 основных и 9 специальных),

Инструкции и положения Банка России, касающиеся регулирования деятельности кредитных организаций, в том числе порядка создания резервов, порядка ведения бухгалтерии, нормативов и др.

На какие пункты стоило бы обратить особое внимание тем, кто работает с банками

Частным лицам, а также предпринимателям важно знать данный нормативный документ целиком, поскольку он имеет массу нюансов. Но если пока у вас нет возможности детально с ним ознакомиться, либо же вас интересуют отдельные темы по вкладам или же параметрам, по которым можно подобрать, к примеру, достаточно будет изучить опорные пункты. Для многих таковыми будут:

Статья 36. Наиболее детально раскрывает вклады физических лиц, правила определения дат по таким вкладам, а также решение различных вопросов, связанных с ними, возникающих, к примеру, при слиянии банков.

Статья 27. Описывает случаи, в которых может быть наложен арест на имущество, которое было предоставлено вами под залог кредитной организацией.

Статья 30. Описывает отношения между Банком России, а также кредитными организациями. Здесь указывается, какие именно данные должны быть приведены по договорам с банком (по тем же кредитам), где должна быть прописана ответственность за срыв соглашения, а также, кто предоставляет информацию для формирования истории кредитной, а также, как именно клиент может с ней ознакомиться.

Другие части документа затребованы частными лицами реже. Однако же они также содержат многие важные для вас положения.

Ключевая ставка: как это работает?Ключевая ставка - это минимальный процент, под который коммерческие банки берут кредиты у ЦБ. То есть берут деньги у Центробанка по оптовой цене, а для своих нужд используют розничные...

В чем сила сложного процента?

В чем сила сложного процента? Сложный процент позволяет зарабатывать на получении процента не только от начальной суммы, но также от процентных накоплений, начисленных ранее. Таким образом, в конце каждого нового периода...

Чем опасны карты с бесконтактной оплатой?

Чем опасны карты с бесконтактной оплатой? В России популярность бесконтактных платежей - одна из самых высоких в мире. По данным платежной системы Visa, Россия входит в тройку государств, лидирующих по числу операций без введения пин-кода...

В какой валюте стоит хранить сбережения?

В какой валюте стоит хранить сбережения? Инвесторы постоянно сталкиваются с вопросом о том, в какой валюте хранить сбережения. В зависимости от целей, планов и взглядов распределение средств по валютам может иметь различный характер...

Рубль - самая недооцененная валюта по «индексу Биг Мака»

Рубль - самая недооцененная валюта по «индексу Биг Мака» Российская национальная валюта является самой недооцененной в мире по «индексу Биг Мака», считает The Economist...

Почему растет доллар, и куда он движется

Почему растет доллар, и куда он движется В первую очередь, стоит обратить внимание на ястребиную риторику ФРС по итогам заседания на прошлой неделе. В комитете не стали обращать внимание на октябрьские проблемы фондового рынка...

ЦБ ужесточает регулирование системообразующих банков

ЦБ ужесточает регулирование системообразующих банков В соответствии со стандартами банковского регулирования Базель III, с 1 января 2019 года ЦБ должен продолжить повышать надбавки к нормативу достаточности базового капитала...

Цены в 2019 году: что ожидать?

Цены в 2019 году: что ожидать? Ослабление рубля и повышение НДС в 2019 году приведет к росту цен. Банк России и Федеральная антимонопольная служба (ФАС) создадут систему реагирования на случаи ускорения роста цен в регионах...

Будет ли в ближайшее время повышение ставок по депозитам?

Будет ли в ближайшее время повышение ставок по депозитам? Ожидаемое ускорение инфляции в августе на фоне девальвации рубля и высоких цен на топливо, а также сохраняющиеся риски роста цен из-за повышения НДС в следующем году...

Хеджирование валютных рисков, или как застраховать бизнес от колебания курсов

Хеджирование валютных рисков, или как застраховать бизнес от колебания курсов В условиях плавающего курса рубля перед собственниками бизнеса и менеджментом как никогда первостепенной становится задача сохранить прибыльность основного бизнеса и не растерять выручку...

Как санкции США отразятся на госбанках и курсе рубля?

Как санкции США отразятся на госбанках и курсе рубля? Санкции, предложенные сенаторами США, могут ударить по российским банкам. Сейчас обсуждается запрет на покупку нового суверенного долга, а также требование по запрету операций и блокировке активов российских госбанков в США...

Как легко обогнать банковский депозит

Как легко обогнать банковский депозит До сих пор самым популярным и понятным видом вложения для российского гражданина остается банковский депозит. Но в последние годы проценты, которые банки готовы платить по рублевым вкладам снизились в разы...

В чем сила сложного процента?

В чем сила сложного процента? Всем известно, что деньги должны работать на вас, но в тумбочке и под подушкой они не размножаются. Зато капитал можно преумножить, выгодно его инвестировав...

Ставка на безналичные платежи

Ставка на безналичные платежи Почему все больше стран отказываются от наличных платежей и кто выигрывает от этого технологического тренда...

Как вернуть деньги в случае отзыва лицензии у банка через АСВ?

Как вернуть деньги в случае отзыва лицензии у банка через АСВ? Какие процедуры предстоит пройти вкладчикам, заёмщикам и держателям облигаций банка, после отзыва у организации лицензии ЦБ?

Доллар США – валюта убежище?

Доллар США – валюта убежище? Все чаще встречаю информацию о том, что доллар США начинает выполнять функцию валюты убежища. Напомню, что традиционными валютами тихой гавани или же убежищами принято считать JPY и CHF...

Финансовый анализ банка

Финансовый анализ банка Если Вы планируете инвестировать в акции или облигации банка, то без тщательного анализа отчетности здесь не обойтись. Традиционные подходы фундаментального и финансового анализа, которые мы разбирали в предыдущих статьях, нельзя дословно применять к банкам... Какая минимальная сумма депозита?

В плане получения пассивного дохода наиболее выгодными выступают срочные депозиты, предлагающие высокие процентные ставки. Но к этим вкладам банк выдвигает определенные условия, а самым распространенным из них является невозможность снятия денежных средств по желанию клиента до истечения договора вклада... Какая минимальная ставка по депозитам?

Размещая собственные средства на депозите, вкладчик имеет желание получить доход со своих денег. Кроме того, на депозите можно разместить не только финансы, но и ценные бумаги, билет казначейства, иные ценности, которые передаются на хранение в кредитные учреждения...

2017-02-10 16:59

2017-02-07 12:44

2016-11-29 18:27

2016-11-23 13:59

Сколько же сегодня существует способов получения займа в МФО?

2016-11-22 12:47

"Ведомости" пишут, о том в России хотят изменить законодательную базу, так, чтобы банки могли преобразовываться в МФО, а МФО в банки.

2016-11-20 14:31

На просторах интернета, сегодня получить микрозайм до зарплаты не выходя из дома проще простого, главное не ошибиться с выбором микрокредитной компании.

2016-11-17 15:21

Сегодня непростая экономическая ситуация отразилась на многих россиянах, и без того богато многие не жили, но стало еще трудней. Многие брали кредиты, и были уверенны в завтрашнем дне, но после сокращения или увольнения, такая уверенность исчезает, ведь источника дохода нет, а долги по кредитам ни куда не денутся, за них все равно надо платить.

2016-11-15 17:16

Сегодня существует множество способов заимствования денег у МФО, и воспользоваться данной услугой может практически каждый человек достигший 18 летнего возраста. Пока, что еще в России сохраняет свои лидерские позиции способ получения займа офлайн, то есть непосредственно в офисе микрофинансовой организации, или займ вам привозят домой, в офис.

2016-11-14 16:15

Раньше и представить себе было трудно, что займ можно получить, и потратить не выходя из дома. Современные технологии и особенно интернет, перетянули на себя большую часть всех финансовых операций в онлайн режим.

2016-11-11 12:03

Давайте сначала разберем, кто же в нашей стране является безработным, и какие бывают категории, а они есть. Очевидно, что из термина безработный следует, что человек не имеет работы, но это не значит, что у него отсутствуют источники дохода. Источники дохода могут быть разными: пособие, пенсия, доход от аренды недвижимости, подработки, онлайн заработки и т.д.

Категории займов

Рейтинг МФО

Рейтинг банков

Последние статьи

В России продолжают открываться новые МФО (МФК), с 2017 года по сегодняшний день в реестре ЦБ зарегистрировалось более 500 новых микрофинансовых организаций, при этом вышло из реестра более 600 компаний.

На конец то вступил в силу новый закон ограничивающий проценты по договору микрозайма. Данный закон вступил в законную силу с 1 января 2017 года, рассчитываем на исполнение закона всеми кто задействован в сфере микрокредитования.

Технологи сегодня развиваются с такой скорость, что не успеваешь под них подстроиться.

Последние отзывы

КАК ЗАПОЛНЯТЬ заявку?

Чтобы заполнить , вам понадобится, паспорт. Выберите сумму займа и срок на который вы хотите его взять. После нажмите на поле или ссылку «подать заявку» и вы перейдете на страницу анкеты. Заполняйте анкету внимательно, поля помеченные звездочкой обязательны к заполнению. Вносите только достоверную информацию, потому что в любом случае она будет проверяться. Интуитивно анкета очень понятна. После того, как вы прошли все этапы анкеты она отправляется на обработку, вам остается дождаться ответа. Ждать нужно недолго 1-5 минут. После одобрения вы получаете деньги.

ЦБ пытается перекрыть схемы незаконного обналичивания через платежных агентов и "Почту России". Банкам даны новые детальные инструкции по выявлению таких операций и противодействию им. Все схемы это не перекроет, но существенно увеличит нагрузку на банки. Кроме того, часть возлагаемых на банки обязанностей и вовсе должны осуществлять госорганы.

Новые рекомендации о повышении внимания банков к отдельным операциям клиентов вчера были опубликованы в "Вестнике Банка России". Они касаются контроля банков за деятельностью компаний--платежных агентов (принимают розничные платежи от населения, в том числе через терминалы), а также компаний, отправляющих со своего банковского счета почтовые переводы физлицам. Именно в этих областях, как ранее сообщали представители Росфинмониторинга (см. "Ъ" от 23 марта), сосредоточились основные риски незаконного обналичивания средств. Теперь появились инструкции по противодействию этим схемам.

Суть обналичивания через платежных агентов в следующем. Получая от граждан наличные, агенты не зачисляют их на спецсчета в банках, как положено по закону, или зачисляют, но неполностью. Неучтенные наличные они продают тем, кто в них нуждается, в обмен получая от последних через фирмы-прокладки безналичные средства на свои расчетные счета. С них же они и рассчитываются с поставщиками услуг, которые тоже в нарушение закона спецсчета для таких расчетов не открывают. В своих рекомендациях ЦБ указывает банкам на желательность тщательного контроля за использованием как специальных, так и расчетных счетов их клиентов из числа платежных агентов и поставщиков услуг, а при нарушении требуемых режимов - отказывать им в расчетах. Если нарушение происходит дважды в год - закрывать счета.

Почтовым операциям банковских клиентов ЦБ в том же "Вестнике" посвятил отдельные рекомендации. Суть схемы - в использовании банковских счетов юрлицами-резидентами для аккумулирования на них средств, поступающих от значительного числа юрлиц, которые в дальнейшем переводятся на счета филиалов "Почты России" для выдачи в наличной форме физлицам в отделениях почты. Как указано в рекомендациях ЦБ, клиенты, проводящие такие операции, как правило, имеют признаки фирм-однодневок. Для противодействия этой схеме ЦБ советует банкам запрашивать у юрлиц, отправляющих большое количество почтовых переводов физлицам, договор, заключенный такой компанией с "Почтой России", и основания для выплат физлицам в рамках этого договора.

"Это позволит убрать из банков как минимум тех, кто избегает заключения договора с "Почтой", чтобы не тратиться на оплату ее услуг, что косвенно подтверждает злой умысел клиента",- отмечает глава отдела финмониторинга банка из топ-50. Также банкам рекомендовано тщательно следить за такими операциями корпоративных клиентов, направлять о них информацию в Росфинмониторинг (при обнаружении необычного характера сделок). А в случае непредставления запрошенной информации следовать тем же двум сценариям, что и в отношении сомнительных операций платежных агентов.

Четкие указания о том, как бороться с описанными схемами, ЦБ дает банкам впервые. И хотя они носят рекомендательный характер, на практике банки обычно стараются следовать антиотмывочным письмам ЦБ, указывают банкиры. "Более того, соблюдение новых рекомендаций ЦБ сделает факты проведения таких сомнительных операций известными Росфинмониторингу, который, в свою очередь, может провести расследование и сообщить об этом в правоохранительные органы",- добавляет руководитель службы финмониторинга банка из топ-20.

Впрочем, реализовать рекомендации не всегда будет просто. "В сложные многоходовые цепочки банки вникать не будут, предложенные ЦБ рекомендации помогут побороть лишь более или менее простые схемы",- уверен член экспертного совета Института финансового планирования Алексей Гусев. "У нашего клиента многопрофильный платежный бизнес: он осуществляет пополнение электронных кошельков, оплату ЖКХ, мобильной связи, интернета и т. д.",- говорит один из банкиров. "Если цепочка будет запутанной, разобраться, когда, кому и за что он перечислил средства и те ли это средства, которые он получил от населения, особенно если у него много счетов в разных банках, будет непросто",- поясняет он. Кроме того, как указывает господин Гусев, некоторые рекомендации избыточно расширяют круг антиотмывочных обязанностей банкиров. "По закону о платежных агентах отслеживать корректность зачисления выручки на спецсчета обязаны налоговики, а не банки",- отмечает он.

ЦБ ждет объяснений от 57 банков

С момента внесения поправок в антиотмывочное законодательство летом 2013 года, давших банкам право отказывать клиентам в проведении подозрительных операций, а после двух таких отказов и вовсе закрывать клиентам счета, объем сомнительных операций сократился вдвое. Такую оценку привела в пятницу замдиректора Росфинмониторинга Галина Бобрышева. «Зафиксировано более 100 тыс. сообщений банков об отказах клиентам в открытии счетов, о закрытии счетов, а также об отказах от проведения операций на общую сумму 170 млрд руб.»,- отметила она, добавив, что клиенты такие действия банков почти не обжалуют. Кроме того, в ноябре прошлого года ЦБ рекомендовал банкам информировать Росфинмониторинг о том, куда переводят свои средства клиенты-«отказники». По оценкам Росфинмониторинга, за три месяца банки направили в службу 15 тыс. сообщений об операциях на сумму 27 млрд руб. Также в конце прошлого года ЦБ обратил внимание на возрастающие объемы «транзитных» операций, при которых на счет клиента регулярно зачисляются средства от множества других резидентов с последующим их оперативным списанием без уплаты налогов. По словам начальника Главного управления ЦБ по Центральному федеральному округу (ЦФО) Ольги Поляковой, ЦБ выявил 57 банков в ЦФО, проводящих подобные операции. Это почти 12% от всего числа кредитных организаций, поднадзорных ГУ ЦБ по ЦФО. «Мы ждем пояснений от этих банков по экономическому смыслу операций таких клиентов»,- заявила она в пятницу.

Согласно закона банк обязан гарантировать своим клиентам тайну банковских счетов, вкладов, кредитов и любых операций по ним.

Вопросы, рассмотренные в материале:

- Нарушается ли банковская тайна при передачи информации коллекторам

- Какова ответственность за нарушение банковской тайны

Что такое банковская тайна? ФЗ N 395-I «О банках и банковской деятельности»

Банковская тайна – это информация о клиенте, которую банк не имеет право передавать третьим лицам. В данной статье мы подробно расскажем про сведения, составляющие банковскую тайну, в каких ситуациях они могут быть раскрыты компетентным органам. В соответствии со статьей №26 Федерального закона от 2 декабря 1990 г. N 395-I «О банках и банковской деятельности» к банковской тайне относятся сведения о счетах, вкладах и операциях клиентов и корреспондентов банков и других кредитных организаций.

Понятие банковская тайна подразумевает информацию, находящуюся в распоряжении кредитной организации и которая может быть раскрыта третьим лицам только в исключительных случаях, установленных Федеральным законом N 395-I «О банках и банковской деятельности». Задачей любого банка является сохранение конфиденциальности сведений о клиенте. Следует понимать, что утечка информации, например, о сумме накоплений на депозитных вкладах, может вызвать существенные последствия, в частности криминальное преследование владельца вклада с целью наживы или шантажа. В законодательстве России существует два основных документа, в которых закреплено понятие банковской тайны и сведения, ее образующие:

- Федеральный закон N 395-I «О банках и банковской деятельности»

- Гражданский кодекс Российской Федерации

Если проанализировать эти нормативные документы, то можно определить, что к сведениям, составляющим банковскую тайну относится следующая информация:

- Паспортные данные клиентов банка (для физических лиц);

- Банковские реквизиты организации (для юридических лиц);

- Сведения клиентов о наличии собственности и уровне доходов;

- Факт открытия счета (счетов), его номер и дата открытия, тип счета, валюта счета;

- Факт наличия средств на счету (деньги, обезличенные металлические счета), сумма, проценты по вкладу, срок договора;

- Факт наличия кредита, условий погашения и получения, процентная ставка по кредиту;

- Движение денежных средств на счетах и депозитных вкладах. К такой информации относится пополнение депозита, снятие денег, перевод на собственные счета или счета других лиц.

говорить коротко, то банковская тайна представляет собой любую информацию о банковских клиентах и операциях, которые они совершают со своими счетами.

Разглашение банковской тайны об юридических лицах

Отдельно стоит рассмотреть вопрос защиты банковской тайны и сведений, её составляющих по отношению к юридическим лицам. Законодательные нормы о банковской тайне имеют ряд исключений и в первую очередь это связано с тем, что государственные структуры не смогут в необходимом объеме выполнять свою работу по контролю и финансовому мониторингу за неимением сведений о наличии и движении денежных средств на счетах организаций и предприятий, а суммы денежных средств там, как известно, на порядки больше, чем на счетах физических лиц. По этой причине в определенных случаях (строго прописанных в ФЗ N 395-I и ГК РФ) банковская организация обязана сообщать сведения, составляющую банковскую тайну по запросу уполномоченного органа, а иногда и без запроса в автоматическом режиме, особенно это касается подозрительных сделок и движений денежных средств по счетам юрлиц.

В частности, выписки по счетам индивидуальных предпринимателей и юридических лиц предоставляются банком на основании запросов нижеприведенных государственных служб и структур:

- Суды;

- Налоговая инспекция;

- Росфинмониторинг;

- Счетная палата РФ;

- Федеральная Служба судебных приставов (ФССП);

- Таможенная служба;

- Пенсионный Фонд России (ПФР);

- Фонд социального страхования РФ (ФСС);

- МВД (при расследовании налоговых преступлений).

- Следственные органы (четырех ведомств МВД, СКП, ФСБ, ФСКН).

Помимо выписок по счетам, банки обязаны предоставлять налоговым службам информацию об открытии или закрытии депозитных вкладов ИП и юридических лиц, сообщить банки обязаны и в случае смены реквизитов вкладов организаций или индивидуальных предпринимателей.

Сведения, составляющие банковскую тайну об юридических лицах, от кредитных организаций по закону имеет право получать и Центральный Банк России.

Отмена банковской тайны, новости экономики:

Есть и негосударственные организации, имеющие право получить данные, составляющие банковскую тайну, например это бюро кредитных историй (БКИ). Но здесь есть одно «но» — сведения о совершаемых банковских операциях могут быть переданы в данную организацию только с согласия клиента (как правило это условие прописано в договоре с банком).

Разглашение банковской тайны о физических лицах

Кому банк может сообщить сведения, составляющие банковскую тайну, о счетах граждан? Сведения, которые представляют собой банковскую тайну, о физических лицах у кредитной организации имеют право запросить следующие службы и госструктуры:

- Служба судебных приставов;

- Центральный банк Российской Федерации;

- Агентство по страхованию вкладов;

- Следственные органы.

Ни одна кредитная организация не в праве отказать в разглашение банковской тайны о физических лицах вышеозначенным государственным службам и структурам.

Отдельно стоит отметить случай смерти клиента банка, в такой ситуации у кредитной организации появляется необходимость проинформировать связанных с бывшим клиентом лиц (например наследникам) и сообщить им сведения, составляющие банковскую тайну гражданина. Такой информацией могут быть сведения о депозитных вкладах и текущих банковских счетах покойного. В подобных ситуациях банками применяются такие правила:

- В случае если клиент при жизни не составил завещательное распоряжение, то информация о его банковских счетах будет передана нотариусу, у которого открыто дело о наследстве в связи со смертью этого человека.

- В случае когда клиент составил при жизни завещательное распоряжение относительно его банковских сбережений (составляется и оформляется прямо в банковском отделении без необходимости заверять у нотариуса), то банковская тайна будет раскрыта перед наследниками, которых гражданин указал в документе-распоряжении.

В настоящее время Федеральная налоговая служба наделена правом запрашивать в банках сведения о закрытии или открытии депозитных вкладов и счетов граждан. Немаловажный момент: запросить информацию о физическом лице, составляющую банковскую тайну, та или иная налоговая инспекция (ИФНС) праве лишь тогда, когда подобный запрос будет согласован с вышестоящим налоговым органом.

Что касается бюро кредитных историй, то сведения о банковских операциях физического лица, составляющие банковскую тайну, могут быть переданы в БКИ только при согласии гражданина. В большинстве случаев, во время подписание договора банковского обслуживания с клиентом, в нем есть пункт относительно того, что гражданин не против того, чтобы предоставить в бюро кредитных историй некоторые сведения, являющиеся банковской тайной.

Нарушается ли банковская тайна в случае передачи информации коллекторскому агентству?

Из сложившейся судебной практики видно, что банковские структуры имеют право передавать долги по кредитам своих клиентов коллекторским фирмам. Но подобные действия можно осуществлять лишь в случае соблюдения ряда условий:

- Долг передается путем оформления договора об уступке права требования. В данном случае должны быть соблюдены все положения Гражданского Кодекса России о договоре уступки.

- Если заемщиком по кредиту является физическое лицо, то продажа долга коллекторским компаниям (не имеющим ), возможно лишь в том случае, если подобное оговорено в кредитном договоре, подписанном клиентом-заемщиком.

- Если же долг гражданина признан судом и кредитору выдан исполнительный лист, он может быть передан любому третьему лицу, даже если должник не давал согласия на такую передачу. (Определение Верховного суда № 89-КГ15-5 от 07.07.2015).

Поэтому, при выполнении перечисленных выше условий, в случае передачи и предоставления ей информации о должнике, подобные действия не являются нарушением банковской тайны гражданина.

Однако, сотрудники коллекторского агентства, как и служащие банка, обязаны соблюдать меры по сохранению от посторонних лиц информации, являющейся банковской тайной.

Какова ответственность за нарушение банковской тайны? Ст. 183 УК РФ

Сведения, составляющие банковскую тайну защищаются законом, поэтому уполномоченные лица обязаны сохранять банковскую тайну клиентов. За разглашение подобных сведений законодательством Российской Федерации предусмотрены ответственность, вплоть до уголовной!

Если сотрудник кредитного учреждения допустил нарушение банковской тайны, то клиент имеет полное право потребовать возместить причиненный ему ущерб. Однако доказать факт причинения убытков и их размере, обязан сам пострадавший от разглашения его банковской тайны нерадивыми сотрудниками кредитной организации. Практика показывает, что это сопряжено со определенными сложностями.

Уголовный Кодекс РФ в ст. 183. «Незаконные получение и разглашение сведений, составляющих коммерческую, налоговую или банковскую тайну» определяет, что в зависимости от того, какова тяжесть последствий от разглашения информации содержащей банковскую тайну, виновному могут быть назначены следующие виды наказания:

- Штраф до 1 500 000 рублей или в размере заработной платы или иного дохода осужденного за период до трех лет;

- Лишение права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет;

- Принудительные работы на срок до пяти лет;

- Лишение свободы сроком до 7 лет.

183 статья УК РФ применяется не только к сотрудникам банковских организаций, она может быть применена и в отношении иных лиц, которые имели доступ к информации, составляющей банковскую тайну, и нарушили её.

Ответственность предусмотрена и для лиц, которые незаконно собирают сведения, составляющие коммерческую, налоговую или банковскую тайну, путем похищения документов, подкупа или угроз, а равно иным незаконным способом.